¿Volveremos a las sanciones desproporcionadas en medios magnéticos?

Francisco Álvarez Ramírez

Asesor tributario

Docente de la Universidad del Rosario

La aplicación de la sanción de medios magnéticos del artículo 651 del Estatuto Tributario (E. T.) ha generado grandes discusiones e interpretaciones a nivel académico, doctrinal y jurisprudencial. En la actualidad, ya era común escuchar en el ámbito académico y profesional, una correcta interpretación del Consejo de Estado sobre el tema. Particularmente, teníamos la Sentencia 26924 del 2023, la cual limitó las sanciones desproporcionadas a la luz de errores en la información exógena que no implicaban un obstáculo para que la entidad pudiera realizar sus procesos de fiscalización.

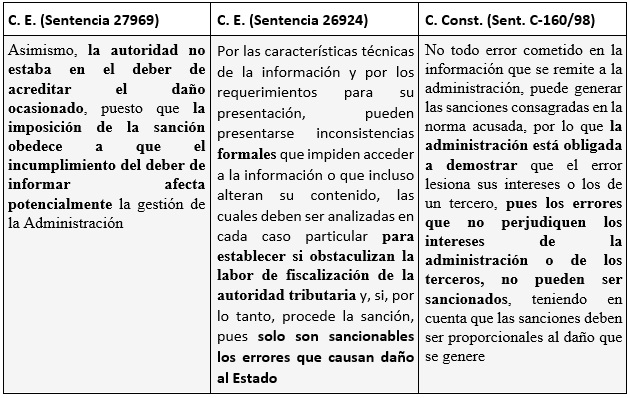

La anterior tesis estaba en línea con la jurisprudencia de la Corte Constitucional, particularmente, la Sentencia C-160 de 1998, en la cual se mencionaba que no todo error cometido en medios magnéticos puede generar sanción, y que, en todo caso, la autoridad tributaria está obligada a demostrar cuál fue el error que afectó sus intereses como entidad encargada de realizar los procesos de fiscalización.

De tal manera que, en cabeza de la autoridad está(ba) demostrar que el error cometido por quien presentara medios magnéticos efectivamente le generaba una afectación y, en función de esta, le fuera aplicada la sanción correspondiente del artículo 651 del E. T.

Situación que desde el punto del principio de justicia tributaria, resulta(ba) valioso y, sobre todo, necesario, toda vez que, en el pasado, varios obligados a presentar medios magnéticos en sus múltiples formatos fueron sancionados bajo la desproporción que podría tener la errada interpretación y aplicación del artículo 651 del E. T., por actos que en la práctica no implicaban ningún tipo de limitante frente al proceso de fiscalización que realiza la autoridad, el cual, incluso, en la práctica, ni era probado o justificado por parte de la entidad, más allá de decir de una manera enunciativa, e incluso, si se quiere, facilista, que “había un error en la información y potencialmente podría afectar su proceso de fiscalización”.

Siendo así, el efecto de los fallos en cierta medida fue el de obligar a la autoridad tributaria a sustentar y probar (como corresponde) cómo el error cometido por el obligado estaba afectando su función, de tal manera que si el error tuviera un impacto real en su proceso de fiscalización, efectivamente fuera este sancionado, de lo contrario, no tendría sentido, pues la información compartida estaba cumpliendo su finalidad, que no es otra que la entidad tenga toda la información necesaria para poder realizar sus procesos de fiscalización.

Lamentablemente, todo el análisis realizado pareciera (ojalá no) haber perdido fuerza, con el reciente fallo del Consejo de Estado, al mencionar en la Sentencia 27969 del 2024, que: “Asimismo, la autoridad no estaba en el deber de acreditar el daño ocasionado, puesto que la imposición de la sanción obedece a que el incumplimiento del deber de informar afecta potencialmente la gestión de la Administración”.

En mi opinión, el Consejo de Estado, con independencia del caso y si en este existiera una evidente afectación a la administración, debió armonizar la forma en la que redactó su fallo, en la medida en que, por el simple hecho de mencionar que la autoridad tributaria no está en el deber de acreditar el daño ocasionado y que la sanción obedece a un simple incumplimiento que puede afectar potencialmente la gestión de la administración, erradamente podría estar abriendo a la posibilidad de volver a las sanciones desproporcionadas que, al menos, se estaban superando.

Veamos la notable diferencia entre los distintos fallos, que sustenta lo mencionado:

En gracia de discusión, vale la pena recordar que, de lo analizado en su momento, al ser la información exógena una amplia producción de datos, esta era proclive para cometer cualquier error involuntario, sin que necesariamente afecte los procesos de fiscalización de la autoridad, en consecuencia, desde el punto de vista de justicia tributaria, el mensaje que jamás se debió transmitir es el de sancionar de una manera gravosa a un obligado que habiendo “hecho la tarea, pero que, por un error que no afecte a la autoridad” pudiera estar pagando vía sanción, más o igual, versus quienes no estuvieran cumpliendo o, peor, quienes incluso están evadiendo o eludiendo.

Es importante recordar que, si bien este tipo de sentencias tienen un efecto inter partes y son fuente auxiliar, la responsabilidad del mensaje transmitido a través de estos debe cumplir una finalidad, y es la de generar un impacto que esté acorde con el régimen fiscal y sus principios. Mensaje que, para el caso en particular, evidentemente resultó negativo, por lo ya comentado. Finalmente, esperemos que del notorio afán recaudador de la administración, la sentencia no sea un atenuante y que, con base en este, no realice procesos confiscatorios enfilando su amplia capacidad sobre errores que no deben implicar sanciones. Por el contrario, rogamos que use su capacidad para realizar los procesos sobre quienes tienen otro tipo de incumplimientos que, incluso si se lograsen, resultaría innecesario la sobreproducción de reformas tributarias. Seguramente, más ahora que nunca, añoramos una administración eficiente, que evite desde su actividad ejecutiva afectar aún más la capacidad contributiva sobre quienes efectivamente cumplen con sus obligaciones.

Gracias por leernos. Si le gusta estar informado, suscríbase y acceda a todas nuestras noticias y documentos sin límites.

Paute en Ámbito Jurídico.

Siga nuestro canal en WhatsApp.

Opina, Comenta