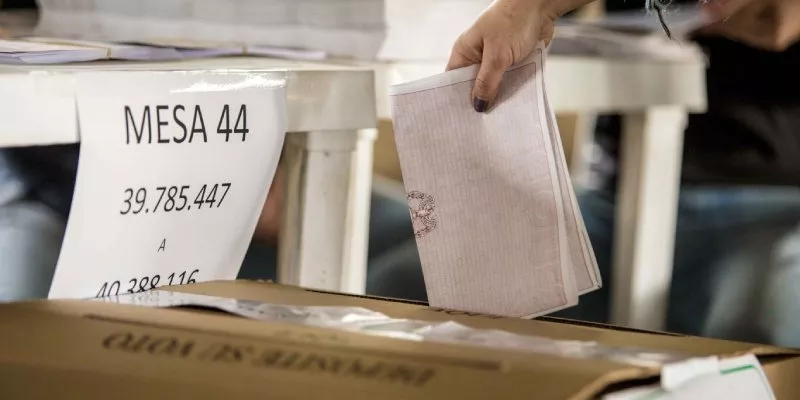

Campañas políticas: manejo tributario en las elecciones del 2023

Confiamos en que la financiación de las campañas del 2023 y el cumplimiento de las obligaciones legales tributarias sean, al menos un poco más que en las pasadas elecciones, “como deben ser”.

05 de Abril de 2023

Jorge David Ulloa Niño

Abogado de la Universidad de los Andes y asociado de Posse Herrera Ruiz

Javier Felipe Pachón Velasco

Abogado y candidato a magíster en Derecho y a magíster en Políticas Públicas de la Universidad de los Andes

En el mes de marzo, se presentó una curiosa paradoja: mientras la prensa divulgaba cuestionamientos relacionados con presuntas irregularidades en la financiación de la campaña política del Presidente de la República, la Dian presentó un documento con el que pretende guiar a los candidatos y partidos políticos, en sus propias palabras, a “hacer las cosas como deben ser”, en el marco de las campañas electorales del 2023.

Alrededor de las campañas políticas y su financiación ciertamente se generan diferentes efectos tributarios que, en medio de esta coyuntura electoral, vale la pena considerar. En esta columna nos referimos a los aspectos más relevantes en esta materia.

1. Beneficios fiscales para los donantes, por donaciones a campañas políticas

En general, las donaciones que realicen las personas naturales o jurídicas contribuyentes del impuesto sobre la renta a partidos o movimientos políticos aprobados y reconocidos por el Consejo Nacional Electoral (CNE) podrán generar un descuento tributario directo contra el impuesto sobre la renta a cargo, equivalente al 25 % del monto total donado.

Naturalmente, para que proceda este descuento, deben concurrir principalmente dos requisitos: (i) que la donación se realice a un partido o movimiento político reconocido por el CNE y (ii) que el partido o movimiento político expida una certificación dirigida al donante, suscrita por el representante legal del partido, el contador público o el revisor fiscal si fuese el caso.

Según lo mencionado, debe tenerse presente que este descuento solo procedería por las donaciones realizadas a los movimientos y partidos políticos entendidos como organizaciones, y no por las donaciones a políticos o personas naturales individualmente consideradas. Las donaciones dirigidas a las personas naturales realmente no tendrían incentivos fiscales para el donante.

Dicho descuento podría aprovecharse siempre que el mismo no supere el 25 % del impuesto sobre la renta a cargo del donante. Para realizar el cálculo de este umbral, deben contabilizarse de manera conjunta los descuentos tributarios de los artículos 255 y 256 del Estatuto Tributario (E. T.). De esta manera, el donante de un partido político solo puede considerar como descuento el 25 % del monto total donado, y dicho descuento, en conjunto con los descuentos fiscales de los artículos 255 y 256 del E. T., nunca puede superar el 25 % de su impuesto a cargo. Si un contribuyente del impuesto sobre la renta realiza donaciones a un partido por un monto que le permita un descuento superior al 25 %, no podría aprovechar el descuento en relación con las sumas donadas en exceso.

Así mismo, deben considerarse dos impactos específicos que la última reforma tributaria (L. 2277/22) implica para este tipo de descuentos fiscales:

(i) En ningún caso, la tasa de tributación depurada del donante puede ser inferior al 15 % de su utilidad financiera depurada. Según el nuevo parágrafo 6 del artículo 240 del E. T., el descuento tributario por donaciones a movimientos políticos, y el conjunto de los demás beneficios fiscales, no podría disminuir el impuesto sobre la renta del donante por debajo del 15 % de su utilidad. Con lo cual, indirectamente se establece un límite adicional al aprovechamiento de este tipo de incentivos fiscales.

(ii) En todo caso, dicho descuento tributario no estaría sujeto a la regla de limitación de beneficios del 3 % establecida en el artículo 259-1 del E. T. Según esta regla, ciertos beneficios y estímulos tributarios no podrían exceder el 3 % de la renta líquida del ejercicio de un contribuyente. Sin embargo, dentro de los beneficios limitados mediante esta nueva regla, no se encuentra expresamente señalado el caso de las donaciones a entidades como los partidos políticos, de tal modo que este incentivo tributario de apoyo a las campañas políticas no estaría limitado.

En materia regulatoria para las personas jurídicas donantes, debe considerarse que las donaciones a campañas electorales deben contar con la autorización de, al menos, la mitad más uno de los miembros de su junta directiva o asamblea general, y que esto debe quedar expresamente consignado en un acta. Aunque en la práctica esta exigencia es poco conocida, se trata de una obligación formal que procura proteger a los accionistas y socios de donaciones abusivas que puedan llegar a ser perjudiciales o contrarias a los intereses de su corporación, y cuyo incumplimiento podría viciar el acto de donación a la campaña.

2. Ingresos recibidos por políticos personas naturales de manera individual

Según lo expresado atrás, cuando el beneficiario de la donación sea una persona natural directamente, y no el movimiento o partido político como entidad u organización reconocida por el CNE, no se prevé un beneficio tributario para el donante. Estas donaciones no serían tratadas como descuento tributario, y seguramente tampoco podrían ser consideradas como deducción para efectos de la depuración del impuesto sobre la renta.

Sin embargo, en este tipo de casos la legislación fiscal sí dispone un claro beneficio para la persona natural donataria o beneficiaria del apoyo, pues dichas donaciones no generan impacto tributario para esta persona en materia del impuesto sobre la renta. Según el artículo 47-1 del E. T., las sumas que reciban las personas naturales provenientes de terceros, exclusivamente destinadas para apoyar movimientos o partidos políticos, o financiar campañas políticas, no constituyen renta ni ganancia ocasional para el beneficiario de la donación, si se demuestra que han sido utilizadas en estas actividades.

3. Ingresos recibidos por los movimientos y partidos políticos

En Colombia, los partidos y movimientos políticos son considerados entidades no contribuyentes para efectos del impuesto de renta. Es decir, estas entidades no están sujetas a este impuesto por los ingresos que reciban a título de donación, o por el ejercicio de actividades comerciales dirigidas a financiar su labor política.

Para gozar de este tratamiento especial, el movimiento o partido político debe contar con la aprobación del CNE. Sin dicha aprobación (bien sea porque no cumplió los requisitos para obtener su personería o porque esta le fue cancelada), el partido o movimiento podría ser entendido para efectos fiscales como una entidad contribuyente bajo el régimen de las sociedades comerciales.

Ahora bien, aunque los partidos políticos reconocidos por el CNE no pagan el impuesto sobre la renta, sí deben cumplir una serie de obligaciones dirigidas a controlar el manejo fiscal y financiero de los recursos. Esto con el fin de evitar escenarios de abuso o incumplimiento directo de la legislación aplicable.

Vale la pena considerar las siguientes obligaciones generales:

- Presentar declaración anual de ingresos y patrimonio.

- Publicar la información acerca del patrimonio, ingresos y gastos anuales para estar disponible en el aplicativo Cuentas Claras.

- Llevar contabilidad.

- Presentar información en medios magnéticos.

- Cumplir con las obligaciones de responsables de IVA en la venta de bienes y servicios gravados con este impuesto.

- Expedir y exigir factura electrónica.

- Cumplir con las obligaciones de los agentes retenedores a título del impuesto sobre la renta sobre los pagos que estas entidades realicen.

- Realizar el reporte de beneficiarios finales.

Confiamos en que la financiación de las campañas del 2023 y el cumplimiento de las obligaciones legales tributarias sean, al menos un poco más que en las pasadas elecciones, “como deben ser”. Es recomendable que los candidatos y sus gerentes de campaña, así como los partidos y movimientos políticos, consulten a un asesor para validar cuál es el tratamiento tributario que deben darles a los recursos y donaciones que reciben. La misma recomendación aplica para los donantes que, de la mano de un asesor, podrían identificar los beneficios tributarios vigentes por las donaciones realizadas a campañas políticas.

¡Bienvenido a nuestra sección de comentarios!

Para unirte a la conversación, necesitas estar suscrito.

Suscríbete ahora y sé parte de nuestra comunidad de lectores. ¡Tu opinión es importante!