Estos son los puntos más importantes de la reforma tributaria recién sancionada

Las nuevas disposiciones están orientadas a fortalecer el gasto social y a contribuir con la reactivación económica, con la generación de empleo y con la estabilidad fiscal del país.

14 de Septiembre de 2021

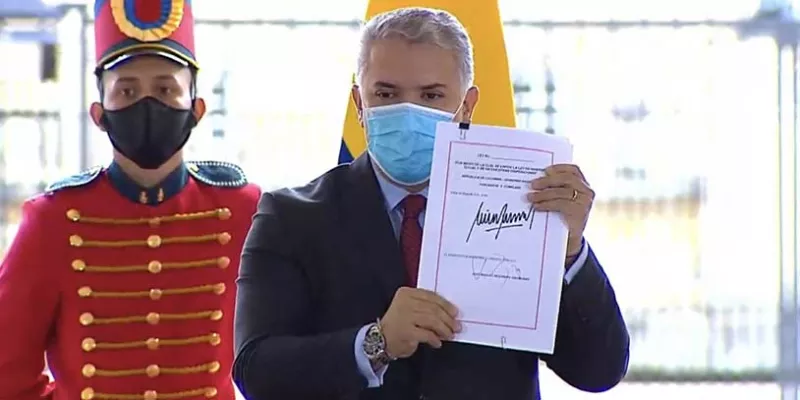

El presidente de la República, Iván Duque, sancionó el nuevo conjunto de medidas de política fiscal que fue aprobado, en tiempo récord, por el Congreso de la República, las cuales están orientadas a fortalecer el gasto social y a contribuir con la reactivación económica, con la generación de empleo y con la estabilidad fiscal del país.

Esta nueva reforma tributaria, denominada Ley de Inversión Social, está compuesta por 65 artículos, dirigidos a lograr el recaudo de 15,2 billones de pesos, que, según el Presidente de la República, permitirán beneficiar a 29 millones de colombianos.

ÁMBITO JURÍDICO resume algunas de las principales novedades contenidas en la Ley 2155 del 2021.

Normalización tributaria

La norma crea, para el año 2022, el impuesto de normalización tributaria, complementario al impuesto sobre la renta y no deducible del mismo, el cual estará a cargo de los contribuyentes del impuesto sobre la renta o de regímenes sustitutivos del impuesto sobre la renta que tengan activos omitidos o pasivos inexistentes.

Con una tarifa del 17 %, se causará por la posesión de activos omitidos o pasivos inexistentes al 1º de enero del 2022 y la base gravable será el valor del costo fiscal histórico de los activos omitidos, determinado de acuerdo con el título II del libro I del Estatuto Tributario (E. T.) o el autoavalúo comercial, el cual deberá corresponder, como mínimo, al costo fiscal de los activos omitidos determinado conforme a las reglas del E. T.

Quedó previsto que el impuesto se liquidará y se pagará en una declaración independiente hasta el 28 de febrero del 2022, sin que se permitan correcciones o presentación extemporánea. Además, se incorpora la obligación de pagar, so pena de sanciones, un anticipo del 50 % del impuesto en el año 2021, que será calculado sobre la base gravable estimada de los activos omitidos o pasivos inexistentes del contribuyente al momento de la entrada en vigencia de la ley.

Impuesto sobre la renta

A partir del año gravable 2022, la tarifa general del impuesto sobre la renta aplicable a las sociedades nacionales y sus asimiladas, a los establecimientos permanentes de entidades del exterior y a las personas jurídicas extranjeras, con o sin residencia en el país, obligadas a presentar la declaración anual del impuesto sobre la renta y complementarios será del 35 %.

A su vez, las instituciones financieras tendrán una tarifa superior, del 38 %, desde el 2022 hasta el 2025. Esta sobretasa se deberá pagar de forma anticipada, teniendo en cuenta la base gravable del impuesto sobre el cual el contribuyente liquidó su impuesto sobre la renta para el año inmediatamente anterior.

Enajenación de activos

Al artículo 92 del Código de Extinción de Dominio, que regula los mecanismos para facilitar la administración de bienes, le fueron adicionados criterios para adelantar la valoración de inmuebles para la comercialización, con el objeto de facilitar la administración y disposición de bienes inmuebles urbanos, extintos y autorizados para enajenación temprana, de personas naturales o jurídicas, cuyo valor catastral sea hasta de 1.000 salarios mínimos legales mensuales vigentes (SMLMV).

Registro de oficio

Con la entrada en vigencia de la nueva ley, la Dian tiene la posibilidad de inscribir de oficio a las personas naturales en el RUT, cuando se pueda determinar que estas son sujetos de obligaciones tributarias.

Facturación electrónica

Una nueva redacción del artículo 616-1 del E. T. establece que el sistema de facturación comprende la factura de venta, los documentos equivalentes y los demás documentos electrónicos que determine la Dian. Adicionalmente, se incorpora una remisión a los artículos 651 y siguientes del E. T., para determinar las sanciones por la no expedición en debida forma de las facturas o por no remitir la información exigida en la norma. También se determina que, cuando se pacten plazos para el pago de las facturas, el adquirente del respectivo bien o servicio debe confirmar el recibo de la factura y la prestación del servicio y, para la transferencia de derechos económicos contenidos en una factura electrónica que sea un título valor, el enajenante deberá inscribir en el Radian la transacción realizada. Lo anterior considerando que este registro es condición para que se entienda que se ha producido la cesión.

Renta por facturación

La adición al artículo 616-5 del E. T. faculta a la Dian para que utilice la información obtenida por el sistema de facturación electrónica y por parte de terceros, para hacer una determinación oficial del impuesto sobre la renta mediante facturación, la cual prestará mérito ejecutivo. No obstante, si el contribuyente no está de acuerdo con la factura del impuesto sobre la renta, deberá declarar y pagar mediante el sistema general de declaración, dentro de los dos meses siguientes. En este caso, la factura perderá fuerza ejecutoria y, contra la misma, no procederá recurso alguno, siempre que en la declaración se hayan incluido, por lo menos, los valores previstos en la factura.

Intercambio informático

Mediante la nueva ley se simplifica y se reorganiza lo referente al intercambio de información automática que debe cumplir Colombia en virtud de los diferentes convenios internacionales celebrados. Aun así, no establece los sujetos ni el tipo de información que debe reportarse, pues será la autoridad tributaria la encargada de fijarlo.

Beneficiario final

Tras la modificación del artículo 631-5 del E. T., se amplía la definición de beneficiarios finales. A su vez, deroga el parágrafo 4º del artículo 23-1 del mismo estatuto. Además, se adiciona el artículo 631-6 y se crea el registro único de beneficiarios finales.

Medidas de reactivación

Como medidas para lograr la reactivación económica, la norma amplía la vigencia del Programa de Apoyo al Empleo Formal (Paef) e incorpora incentivos por la creación de empleos nuevos, un subsidio para contribuir al pago de obligaciones laborales, por los meses de mayo y junio del 2021, a las empresas afectadas por el paro nacional. También quedó prevista la ampliación de los tres días sin IVA a nuevos productos y al pago en efectivo, sumado a la obligación de expedir la factura electrónica de venta.

Apoyos estatales

La matrícula cero y el acceso a la educación superior quedó adoptada como política de Estado. A los sistemas de transporte masivo y a los sistemas de transporte estratégico también les fue asignado un apoyo, consistente en esquemas de cofinanciación hasta por el 50 % del déficit operacional o de implementación certificado.

Régimen Simple

Fueron incorporadas tarifas diferenciales al régimen Simple de tributación, de tal forma que, con la entrada en vigencia de la nueva ley, depende de los ingresos brutos anuales y de la actividad empresarial. Igualmente, está prevista la posibilidad de incorporar a nuevos sujetos en ese esquema.

Por último, instituye que, para el año 2022, no serán responsables del IVA ni del impuesto nacional al consumo los contribuyentes del régimen que desarrollen actividades de expendio de comidas y bebidas, de las que trata el numeral 4º del artículo 908 del E. T.

¡Bienvenido a nuestra sección de comentarios!

Para unirte a la conversación, necesitas estar suscrito.

Suscríbete ahora y sé parte de nuestra comunidad de lectores. ¡Tu opinión es importante!